支払調書とは、一度(1回)に200万円以上の金・プラチナ・コインなどのインゴットの売却があった際に提出が義務化された書類です。

法定調書とは、所得税法などで定められている、給与や退職手当・報酬などを与える者が、その明細を記入して税務署に提出することを義務付けられている書類を総称したものになります。

そのうち、支払調書とは、支払調書制度において一定条件を満たしたインゴット取引の際に、提出する個人情報が詳細に記載された書類です。

譲渡所得の金額の計算

(1)所有期間5年超の場合

- 売却価額-(取得価額+売却費用)=譲渡益

- 金地金の譲渡益+その年の金地金以外の総合課税の譲渡益-譲渡所得の特別控除50万円=譲渡所得の金額

- (譲渡所得の金額)×1/2=課税される譲渡所得の金額

(2)所有期間5年以内の場合

- 売却価額-(取得価額+売却費用)=譲渡益

- 金地金の譲渡益+その年の金地金以外の総合課税の譲渡益-譲渡所得の特別控除50万円=課税される譲渡所得の金額

(注)譲渡所得の特別控除の額は、その年の金地金の譲渡益とそれ以外の総合課税の譲渡益の合計額に対して50万円です。これらの譲渡益が50万円以下のときはその金額までしか控除できません。

また、(1)と(2)の両方の譲渡益がある場合には、特別控除額は両方合せて50万円が限度で、(2)の譲渡益から先に控除します。

譲渡所得以外の所得として課税される場合

その人が営利を目的として継続的に金地金の売買をしている場合の所得は、譲渡所得とはならず、その実態により事業所得又は雑所得として総合課税の対象になります。

なお、金投資口座や金貯蓄口座などからの利益は金地金の現物の譲渡とは異なり、実態は金融取引に近いことから、金融類似商品の収益として一律20.315%(所得税及び復興所得税15.315%、地方税5%)の税率による源泉分離課税となります。

この分離課税は、源泉徴収だけで課税が終了しますので、他の所得と合算して確定申告をすることはできません。

また、扶養親族などに当てはまるかどうかを判定するときの所得金額からも除かれます。

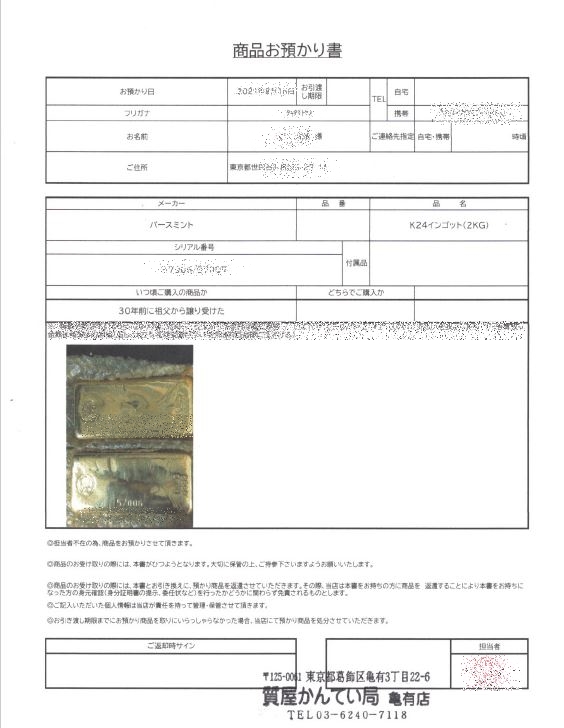

3. 提携業者にて検査

・お預かりしたお品物を提携業者にて最終検査。

4. 買取

・お支払い